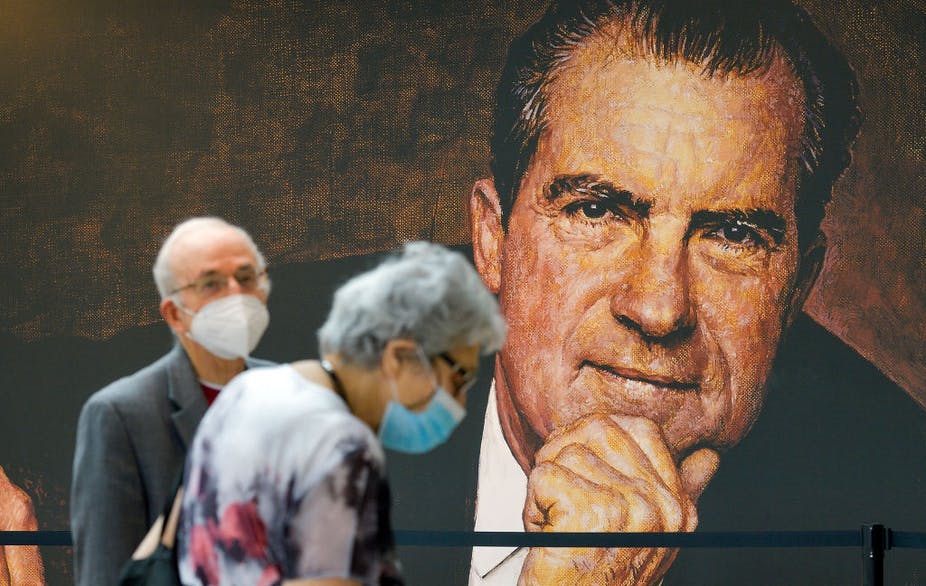

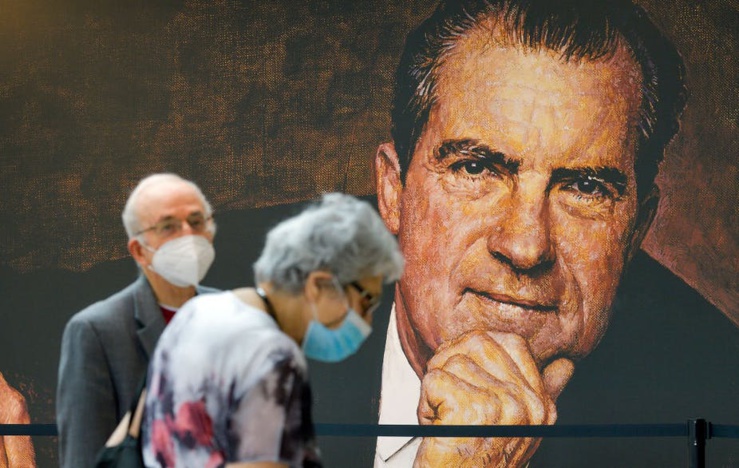

Il y a cinq décennies ce mois-ci, le président américain Richard Nixon a informé le monde que les États-Unis n'honoreraient plus leur engagement d'échanger des dollars américains contre de l'or à la demande. L'engagement avait été le fondement du système monétaire international créé en 1944 à Bretton Woods, une conférence établie pour réglementer l'ordre financier international après la fin de la Seconde Guerre mondiale. Ce système obligeait chaque État participant à maintenir une valeur nominale fixe pour sa monnaie en termes de dollar américain. En retour, les États-Unis ont promis d'échanger librement des dollars contre de l'or au prix convenu de 35 dollars l'once d'or.

L'action de Nixon – annoncée le 15 août 1971 – a eu des effets profonds et durables sur le Fonds monétaire international , l'Afrique du Sud et l'Afrique.

La décision de Nixon a violé les obligations conventionnelles des États-Unis. Mais il n'avait guère le choix.

En 1970, le reste du monde industrialisé avait accumulé des avoirs en dollars si importants que les États-Unis n'avaient pas suffisamment d'or pour garder ouvertement leur guichet d'or. La situation allait probablement continuer à se détériorer car en 1971, les États-Unis ont connu leur premier déficit commercial du vingtième siècle.

Bref, les États-Unis manquaient de ressources pour gérer seuls le système de Bretton Woods.

Cinq ans après la décision de Nixon, les États membres du FMI ont accepté de mettre fin au rôle monétaire de l'or et, en fait, de passer à un système de taux de change flottant basé sur le marché.

L'action de Nixon il y a 50 ans continue d'influencer la gouvernance économique mondiale. À l'époque, les effets d'entraînement pour l'Afrique australe étaient également profonds.

Une conséquence involontaire a été que l'Afrique du Sud, à l'époque le plus grand producteur mondial d'or, a perdu sa position d'acteur central dans le système monétaire international. En conséquence, le régime d'apartheid sud-africain est devenu moins important pour le monde occidental. Cela a contribué à la complicité de l'Afrique du Sud avec les États-Unis pour combattre les Cubains et les Russes qui soutenaient le Mouvement populaire pour la libération de l'Angola (MPLA) dans leur lutte pour l'indépendance de l'Angola.

Cela a également permis à d'autres pays de soutenir plus facilement les sanctions contre l'Afrique du Sud et, dans les années 1980, de s'opposer au futur soutien du FMI et plus tard des banques commerciales à l'Afrique du Sud.

L'annonce de Nixon et ses conséquences ont également changé la mission du FMI.

Changement de cap pour le FMI

À l'époque de Bretton Woods, le FMI se réunissait chaque année avec chacun de ses États membres pour établir qu'ils suivaient des politiques compatibles avec le maintien de la valeur nominale de leur monnaie. Cela imposait des limites aux questions que le FMI soulevait lors de ces visites ainsi qu'à l'éventail des fonctionnaires qu'il devait consulter.

Cela signifiait également que, puisque tous les États membres faisaient partie du même système monétaire international, leur capacité à maintenir la valeur nominale de leur monnaie était influencée par les mêmes variables. De plus, étant donné qu'ils étaient tous potentiellement consommateurs des services financiers du FMI – et pendant ce temps, tous les États membres ont puisé dans ses finances – ils devraient tous prêter une attention comparable aux conseils du FMI.

Cela était particulièrement pertinent parce que les conditions que le FMI attachait à son soutien financier étaient susceptibles d'être fondées sur cet avis.

La fin du système de valeur nominale a changé tout cela. Si les pays n'avaient aucune obligation de maintenir une valeur particulière pour leur monnaie, qu'est-ce que le FMI était censé surveiller exactement dans sa mission annuelle dans chaque pays .

Le traité instituant le FMI avait été amendé . Il stipulait désormais simplement que le FMI devait veiller à ce que les États membres contribuent à un système de taux de change stable. Cela signifiait que le FMI devait surveiller tous les facteurs qui pouvaient influencer la capacité de chaque pays à payer toutes leurs obligations internationales et à maintenir le prix de leurs exportations compétitif. Étant donné que presque tous les aspects de l'économie d'un État pouvaient affecter le taux de change, le FMI a commencé à élargir lentement l'éventail des problèmes qu'il soulevait lors de ses visites annuelles dans les pays. Ils ont commencé à intégrer des questions telles que les subventions alimentaires, les politiques du travail, les dépenses sociales, les politiques réglementaires, la politique commerciale et le rôle de l'État dans l'économie.

Si les rapports de surveillance du FMI étaient purement consultatifs, leur impact a varié selon la situation de chaque pays. Les pays qui étaient riches et savaient qu'ils n'auraient pas besoin du soutien financier du FMI pouvaient aisément ignorer ses conseils. Après 1976, aucun pays riche n'a demandé de financement au FMI jusqu'à la crise de la dette européenne en 2010. Ils ont ainsi retrouvé la souveraineté monétaire qu'ils avaient cédée au FMI à Bretton Woods.

D'un autre côté, les pays qui anticipaient avoir besoin d'un financement du FMI ou de l'approbation par le FMI de leurs politiques ont été contraints de prendre les conseils au sérieux. Ils savaient que cela déterminerait soit les conditions que le FMI attachait au soutien financier, soit leur accès à d'autres sources de financement.

Vers un monde différencié

Le résultat a été qu'après 1976, le FMI est devenu une organisation qui s'engageait avec les États membres sur une base différenciée .

Certains, sachant qu'ils n'auraient pas besoin de ses services, pourraient s'engager avec le FMI essentiellement sur une base volontaire. D'autres, prévoyant qu'ils auraient besoin d'une manière ou d'une autre de recourir aux services du FMI, ont été contraints de traiter le FMI avec déférence, sachant qu'ils avaient une capacité limitée à s'opposer à ses conseils.

Malheureusement, étant donné les modalités de vote pondéré au FMI, cette différenciation signifiait également que les États ayant la voix dominante dans l'organisation ne dépendaient pas de ses services. Par conséquent, ils pourraient lui imposer des exigences sans se soucier de rendre des comptes à ceux qui seraient les plus touchés par leurs décisions.

Il s'agissait d'une situation propice aux abus. Par exemple, lors de la crise asiatique de 1996, les États membres les plus influents du FMI ont pu refuser de soutenir le financement du FMI pour les pays asiatiques à moins qu'ils n'adoptent des politiques économiques qui profitent aux pays riches.

Le FMI s'est également trouvé un nouveau rôle dans les années 1980 en tant que maître de la discipline des pays d'Afrique, d'Asie et d'Amérique latine confrontés à des crises de la dette . Il a offert à ces États un certain soutien financier en échange de leurs autres créanciers en leur offrant un allégement gratuit et leur conformité aux diverses conditions politiques du FMI. Compte tenu de la vaste portée du mandat du FMI, ces conditions étaient à la fois intrusives dans les affaires de leurs États membres et conformes aux préférences idéologiques de libre marché de ses riches États membres.

Cela a abouti, par exemple, aux politiques controversées d'ajustement structurel que le FMI a forcé les États africains à suivre au cours de cette période.

Impact à long terme

La décision de Nixon a marqué la fin de l'hégémonie exclusive des États-Unis sur le monde occidental. Cela a également laissé le FMI sans rôle clairement défini. Sous la direction des pays industrialisés, il a commencé à se forger un nouveau rôle plus intrusif et idéologique en tant que conseiller et financier des États membres en développement, y compris en Afrique.

De plus, en libérant les taux de change, Nixon a entamé le processus de mondialisation de la finance et de création de l'économie mondiale d'aujourd'hui dans laquelle les entreprises prennent des décisions basées sur des considérations financières à court terme plutôt que sur les besoins réels des personnes et de la société.

Source: l'article a été publié sur le site ''The Conversation Africa''

Actualité

Actualité